来源:华泰期货

作者: 师橙

镍品种

市场分析

2025-12-23日沪镍主力合约2602开于120280元/吨,收于123440元/吨,较前一交易日收盘变化3.92%,当日成交量为386986(+190610)手,持仓量为134454(21822)手。

期货方面:昨日沪镍主力合约呈现放量增仓、强势上行走势,核心驱动是印尼镍矿配额大幅缩减的消息发酵,叠加外盘带动与多头资金入场,短期偏强氛围显著。后续需关注印尼配额政策落地细节、2026 年矿产基准价格计算公式修订进展。

镍矿方面:Mysteel方面消息,近期镍矿市场新招标成交落地,镍矿价格整体持稳。国内南部1.3%镍矿成交落地至CIF39.5美元。菲律宾方面,北部Benguet矿山1.3%镍矿招标落地至FOB33.5美元。装船出货方面,考虑降雨天气影响,效率尚可。下游铁厂仍处利润亏损,对原料镍矿采购压价心态或将放缓。印尼方面,12月(二期)内贸基准价走跌0.11-0.18美元/吨,内贸升水方面,当前主流升水维持+25,升水区间多在+25-26,预计持平。

现货方面:金川集团上海市场销售价格128400元/吨,较上一个交易日上涨3500元/吨。现货交投依然偏冷,下游拿货谨慎,各品牌精炼镍现货升贴水多持稳。其中金川镍升水变化200元/吨至6900元/吨,进口镍升水变化0元/吨至400元/吨,镍豆升水为 2450元/吨。前一交易日沪镍仓单量为38922(1320)吨,LME镍库存为254388(-162)吨。

策略

近期消息面影响较大,基本面方面,库存高企,供应过剩格局不改。需警惕短期价格过快上涨导致回调。

单边:逢高卖出套保

跨期:无

跨品种:无

期现:无

期权:无

风险

国内相关经济政策变动,印尼政策变动,新任美国总统计划出台的一系列政策

不锈钢品种

市场分析

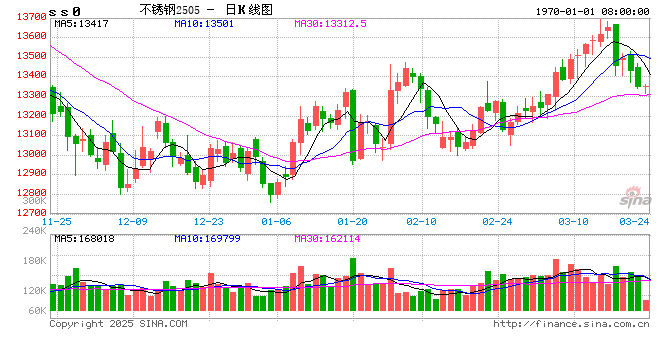

2025-12-23日,不锈钢主力合约2602开于12840元/吨,收于12905元/吨,当日成交量为168990(-497)手,持仓量为100771(-4171)手。

期货方面:昨日不锈钢主力合约呈现 “被动跟涨、量增仓减” 格局,核心驱动力来自沪镍强势上涨,技术上突破重要阻力位。

现货方面:期货盘面走弱,下游采购积极性不高,以按需采购为主,库存去化放缓。无锡市场不锈钢价格为12975(+75)元/吨,佛山市场不锈钢价格12950(+50)元/吨,304/2B升贴水为100至350元/吨。SMM数据,昨日高镍生铁出厂含税均价变化4.00元/镍点至889.0元/镍点。

策略

基本面供需双弱格局未改。短期价格或随镍价波动,中长期仍需关注供需矛盾解决情况,谨慎追高。

单边:中性

跨期:无

跨品种:无

期现:无

期权:无

风险

国内相关经济政策、房地产政策变动,印尼政策变动,新任美国总统计划出台的一系列政策

投资咨询业务资格: 证监许可【2011】1289号

免责声明:

本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报 告所载的意见、结论及预测仅反映报告发布当日的观点和判断。在不同时期,本公司可能会发出与本报告所载意 见、评估及预测不一致的研究报告。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可 在不发出通知的情形下做出修改, 投资者应当自行关注相应的更新或修改。 本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,投资者并不能依靠本报告以取代 行使独立判断。对投资者依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。 本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发 他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为 “华泰期货研究院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。 所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。 华泰期货有限公司版权所有并保留一切权利。